○丸森町新型コロナウイルス感染症対策中小企業等支援金交付要綱

令和2年6月11日

告示第65号

(趣旨)

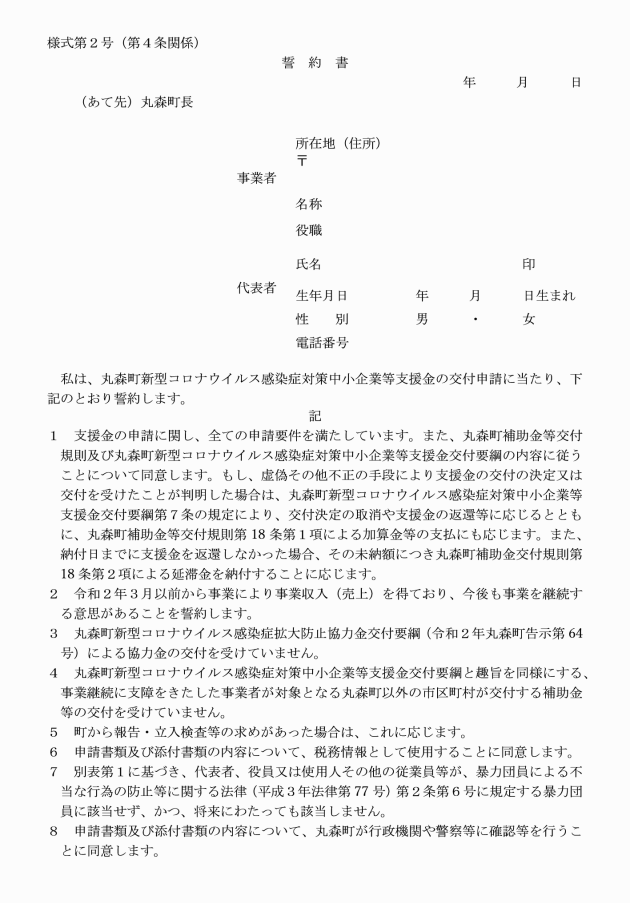

第1条 町は、新型コロナウイルス感染症の影響により、事業継続に支障をきたしている町内の商工業を営む法人(以下「商工業者等」という。)及びフリーランスを含む個人事業者(以下「個人事業者等」という。)を支援するため、予算の範囲内において丸森町新型コロナウイルス感染症対策中小企業等支援金(以下「支援金」という。)を交付するものとし、その交付等に関しては、丸森町補助金等交付規則(平成11年丸森町規則第8号。以下「規則」という。)に定めるもののほか、この要綱の定めるところによる。

(交付基準)

第2条 支援金の交付基準は、別表第1のとおりとする。

(1) 国、県、その他行政機関及び法人税法(昭和40年法律第34号)別表第1に規定する公共法人

(2) 政治団体

(3) 宗教上の組織若しくは団体(これらに属する個人を含む。)

(4) 前3号に掲げるもののほか、支援金の趣旨に照らして適当でないと町長が判断する者

(支援金の額)

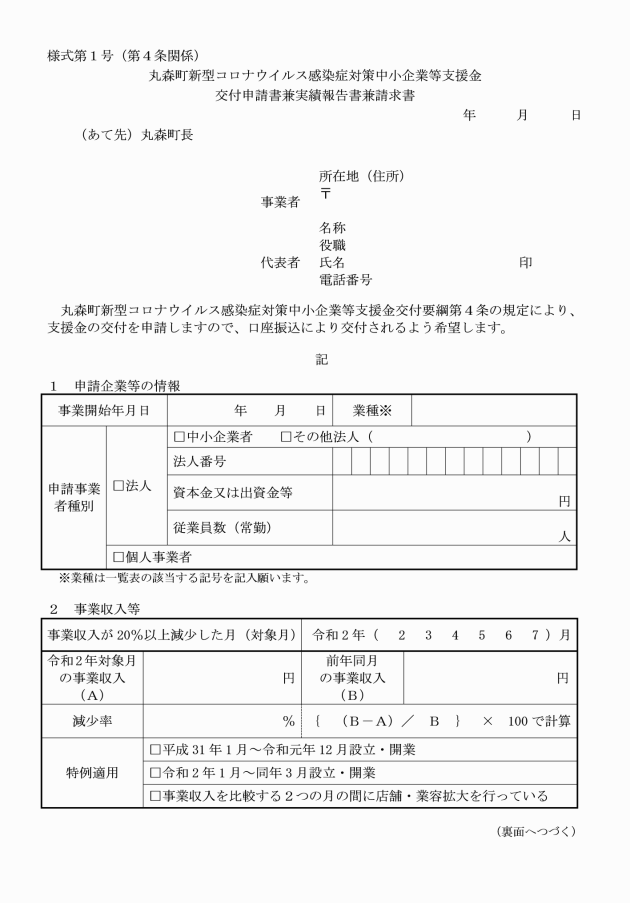

第3条 支援金の額は、20万円とする。

2 町長は、前項の交付決定に際し、必要な条件を付すことができる。

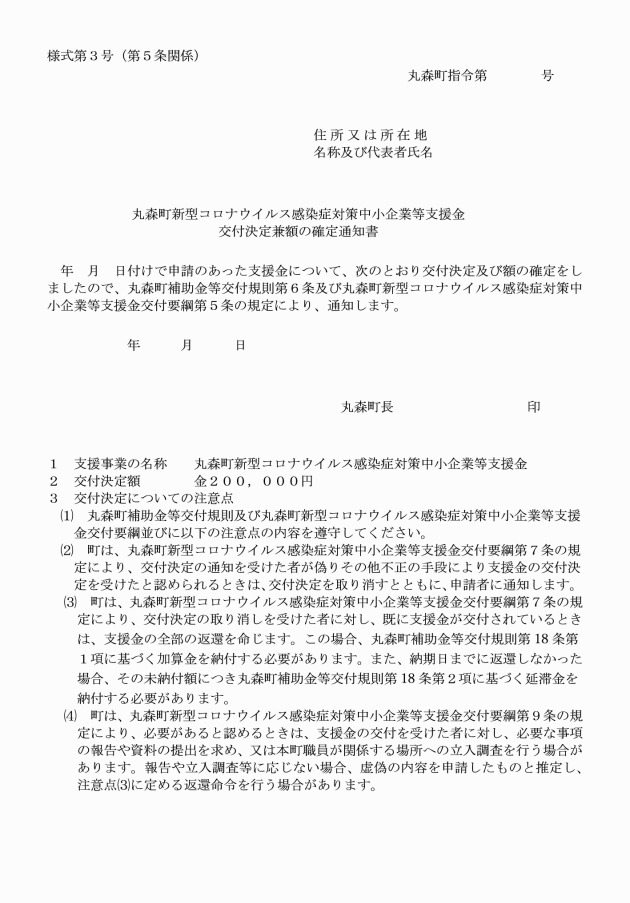

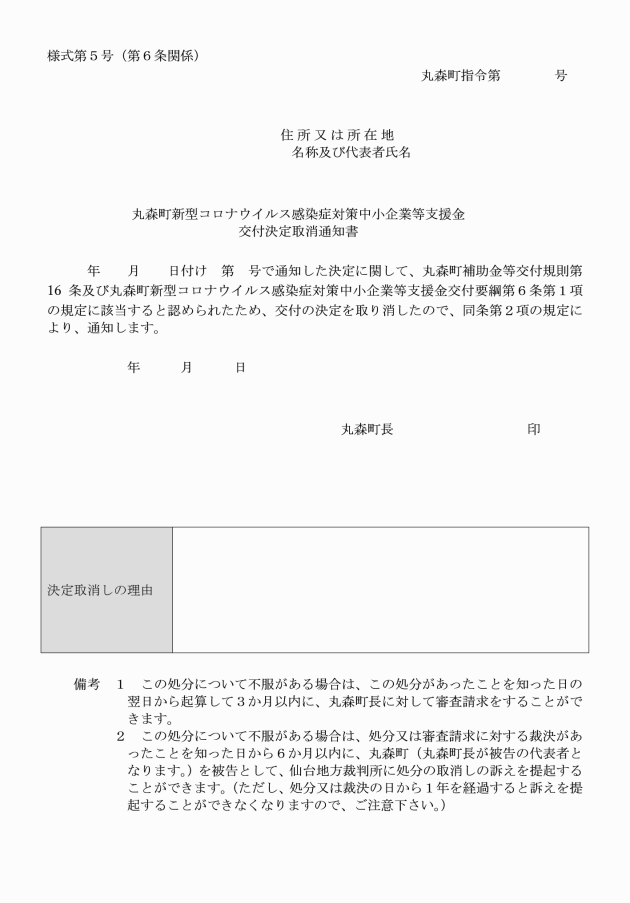

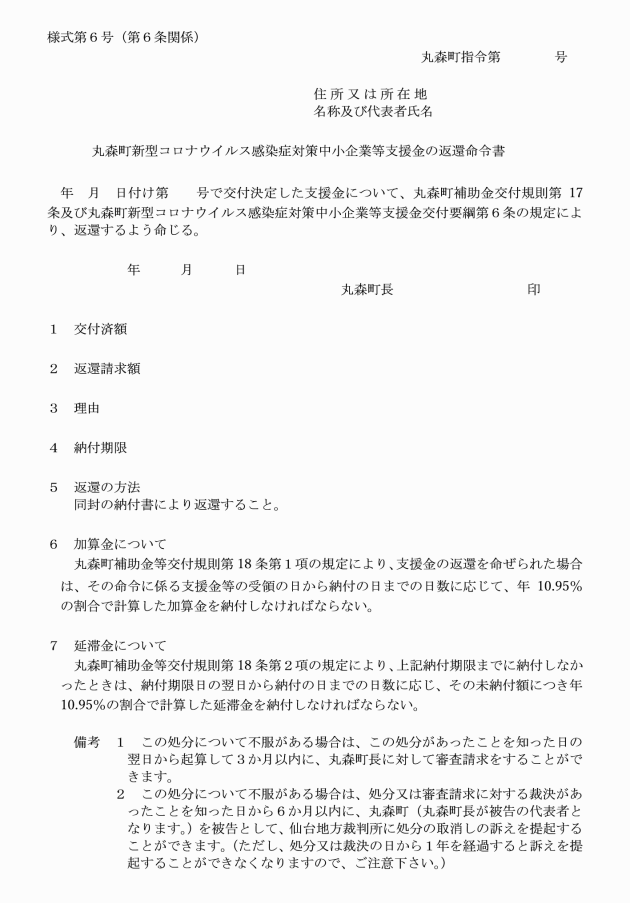

(交付決定の取消及び返還)

第6条 町長は、支援金の交付決定を受けた申請者(以下「交付決定者」という。)が次の各号のいずれかに該当するときは、当該交付決定を取り消すことができる。

(1) 虚偽その他不正の手段により支援金の交付決定又は交付を受けたとき。

(2) 第2条の交付基準を満たしていないことが明らかとなったとき。

(3) 前条第2項により付した条件に違反したとき。

(商工業者等における特例)

第7条 申請者が商工業者等のときは、特例として次のとおり取り扱うことができる。

(3) 法人名が変更された場合(対象月の属する事業年度に合併により変更された場合を除く。)は、法人番号の変更の場合を除き、同一の法人とみなすこと。

(報告及び検査)

第8条 町長は、本事業の適切な実施状況等を確認するため、交付決定者に対し、必要な報告を求め、又は職員をして立入検査をさせることができる。

(その他)

第9条 この要綱に定めるもののほか、支援金の交付に関し必要な事項は、町長が別に定める。

附 則

この告示は、令和2年5月27日から適用する。

別表第1(第2条関係)

申請者 | 交付対象者 | 備考 |

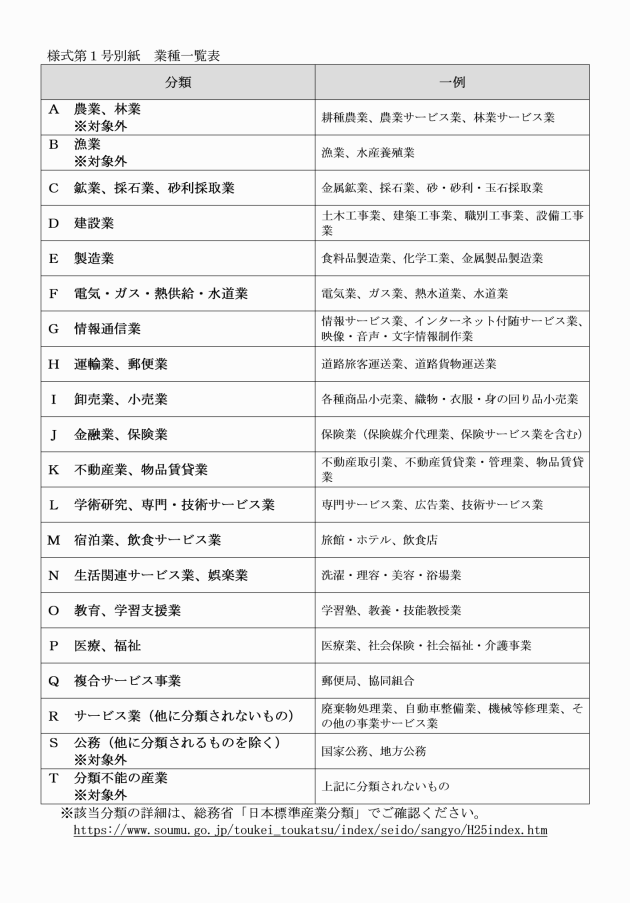

1 商工業者等 | 次の各号のいずれにも該当する者とする。 (1) 町内に事業所又は店舗を置く商工業者等(大企業(中小企業の事業活動の機会の確保のための大企業者の事業活動の調整に関する法律(昭和52年法律第74号)第2条第2項に規定する大企業者をいう。)を除く。)であり、日本標準産業分類(平成25年総務省告示第405号)に掲げる大分類のCからRの産業に該当する者 (2) 令和2年3月以前から事業により事業収入(確定申告書第一表における収入金額等に記載される額と同様の算定方式による売上をいう。)を得ており、今後も事業を継続する意思がある者 (3) 令和2年2月以降、新型コロナウイルス感染症拡大の影響等により、事業収入が前年同月比で2割以上減少した月(令和2年2月から同年7月までの間で、事業収入が前年同月比で2割以上減少した月のうち申請者が任意に選択した1月をいう。以下「対象月」という。)がある者 (4) 丸森町新型コロナウイルス感染症拡大防止協力金交付要綱(令和2年丸森町告示第64号)による協力金(以下、「拡大防止協力金」という。)の交付を受けていない者 (5) 有資格者の役員等(法人の場合は非常勤役員を含む役員並びに支配人及び支店若しくは営業所の代表者、その他の団体の場合は法人の役員等と同様の責任を有する代表者及び理事等)が暴力団員(丸森町暴力団排除条例(平成25年丸森町条例第10号)第2条第4号に規定する暴力団員等をいう。以下同じ。)でない者 (6) 暴力団員が経営に事実上参加していると警察から通報があり、又は警察が認めた者でない者 | 支援金の交付は、同一の申請者について1回限りとする。 |

2 個人事業者等 | 次の各号のいずれにも該当する者とする。 (1) 町の住民基本台帳に記録されている者、納税地(所得税法(昭和40年法律第33号)第15条第1号に規定する納税地をいう。)が本町である者又は町内に事業所若しくは店舗等を置く者であり、日本標準産業分類に掲げる大分類のCからRの産業に該当する者 (2) 令和2年3月以前から、確定申告書(所得税法第2条第37号に規定する確定申告書をいう。以下この項及び備考、別表第2第2項並びに別表第3において同じ。)第一表における収入金額等に記載される額又は市町村民税・道府県民税申告書(以下「住民税申告書」という。)第五号の四様式表面における収入金額等に記載される額と同様の算定方式による売上を得ており、今後も事業を継続する意思がある者 (3) 対象月がある者 (4) 令和元年(平成31年を含む。以下同じ。)の年間事業収入が同年の年間給与収入(確定申告書第一表における収入金額等の給与欄に記載される額又は住民税申告書第五号の四様式表面における収入金額等に記載される額と同様の算定方式によるものとし、令和元年の年間給与収入は、当該欄に記載されるものを用いることとする。)を超えていること。 (5) 拡大防止協力金の交付を受けていない者 (6) 本要綱と同様の趣旨で交付される他の市区町村の補助金等の交付を受けていない者 (7) 申請者、又は支配人及び営業所の代表者が暴力団員でない者 (8) 暴力団員が経営に事実上参加していると警察から通報があり、又は警察が認めた者でない者 |

備考

1 青色申告(所得税法第143条に規定する青色申告をいう。以下同じ。)を行っている者の場合は、前年同月の事業収入は、所得税青色申告決算書における月別売上(収入)金額及び仕入金額欄の売上(収入)金額を用いるものとする。ただし、当該者が次の各号のいずれかに該当する場合は、次項によるものとする。

(1) 所得税青色申告決算書を提出しないことを選択した場合

(2) 所得税青色申告決算書に月間事業収入の記載がない場合又は記載の必要がない場合

(3) 相当の理由により当該書類を提出できない場合

2 青色申告以外の申告を行っている者の場合又は確定申告書に所得税青色申告決算書(農業所得用)を添付した場合は、令和元年の月平均の事業収入と対象月の月間事業収入を比較するものとする。

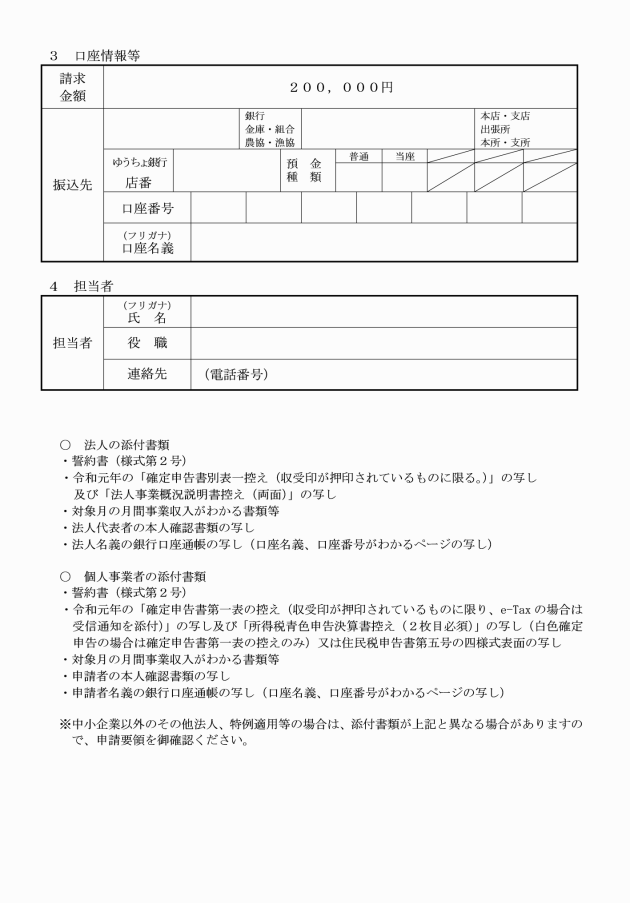

別表第2(第4条関係)

申請者 | 添付書類 |

1 商工業者等 | 次の全てを添付するものとする。 (1) 対象月の属する事業年度の直前の事業年度の確定申告書別表一の控(収受日付印が押されていること。e―Tax(国税庁等に係る申告等手続並びに国税の納付手続を汎用的に受付処理する国税電子申告・納税システムをいう。以下同じ。)による申告の場合は、受信通知を添付すること。)及び法人事業概況説明書の写し (2) 対象月の月間事業収入がわかるもの (3) 商工業者等名義の振込先口座の通帳の写し (4) 本人確認書類 (5) 誓約書(様式第2号) (6) その他町長が必要と認める書類 |

2 個人事業者等 | (1) 青色申告を行っている場合は、次の全てを添付するものとする。 ア 令和元年分の確定申告書第一表の控 収受日付印が押印(税務署においてe―Taxにより申告した場合は、受付日時が印字)されていること。e―Taxによる申告の場合は、受信通知を添付すること。収受日付印(税務署においてe―Taxにより申告した場合は、受付日時の印字)又は受信通知(以下「収受日付印等」という。)のいずれも存在しない場合は、提出する確定申告書類の年度の納税証明書(その2所得金額用であって、事業所得金額の記載のあるもの)を提出することで代替することができる。この場合、収受印等のない確定申告書第一表の控及び所得税青色申告決算書の控(青色申告決算書の控は提出しないことを選択した場合は、次号によるものとする。)を用いることができる。 イ 対象月の月間事業収入がわかるもの ウ 申請者本人名義の振込先口座の通帳の写し エ 本人確認書類 オ 誓約書(様式第2号) カ その他町長が必要と認める書類 (2) 青色申告以外の申告を行っている場合は、次の全てを添付するものとする。 ア 令和元年分の確定申告書第一表又は住民税申告書第五号の四様式表面の控 イ 対象月の月間事業収入がわかるもの ウ 申請者本人名義の振込先口座の通帳の写し エ 本人確認書類 オ 誓約書(様式第2号) カ その他町長が必要と認める書類 |

備考

1 本人確認書類は、次のいずれかの写しとする。ただし、住所、氏名及び顔写真が明瞭に区別でき、かつ、申請を行う日において有効(新型コロナウイルス感染症の拡大に伴い、更新期限の猶予等の措置が取られているものを含む。)なもので、記載された住所が申請時に登録する住所と同一のものに限る。

(1) 運転免許証(両面)(返納している場合は、運転経歴証明書で代替することができる。)

(2) 個人番号カード(オモテ面のみ)

(3) 写真付きの住民基本台帳カード(オモテ面のみ)

(4) 在留カード、特別永住者証明書、外国人登録証明書(在留の資格が特別永住者のものに限る。)(両面)

(5) (1)から(4)までを保有していない場合は、住民票又は健康保険証(両面)(いずれも個人番号の記載のないものに限る。)

2 対象月の属する事業年度の直前の事業年度の確定申告書又は令和元年分の確定申告書が令和元年東日本台風被害により紛失した等の理由から、当該申告書の提出が困難であるときは、町長がやむを得ないと認める場合に限り、対象月の属する事業年度の前々年度の事業年度の確定申告書又は平成30年分の確定申告書の提出により代替することができる。

別表第3(第7条関係)

項 | 申請書に添付する書類等の特例 | 算定式及び申請情報の特例 |

1 平成31年1月から令和元年12月の間に設立した法人である場合 | 平成31年1月から令和元年12月までの間に法人を設立した場合であって、対象月の月間事業収入が令和元年の月平均の事業収入に比べて20%以上減少している場合は、次の書類等の特例及び右の算定式及び申請情報の特例によることができる。 1 別表第2第1項各号で定める書類等(令和元年中に複数の事業年度が存在する場合には、令和元年中の全ての事業に係るものを提出すること。) 2 履歴事項全部証明書(法人の設立年月日が平成31年1月1日から令和元年12月31日までの間であること。) | {(B÷M)-A}÷(B÷M)×100 A:対象月の月間事業収入 M:平成31年(令和元年)の設立後月数(設立した日の属する月も、操業日数に関わらず、1か月とみなす。) B:平成31年(令和元年)の年間事業収入 |

2 令和2年1月から同年3月の間に設立した法人である場合 | 令和2年1月から同年3月までの間に法人を設立した場合であって、対象月の月間事業収入が対象月を含む最近3か月間の平均月間事業収入と比較して20%以上減少している場合は、次の書類等の特例及び右の算定式及び申請情報の特例によることができる。 1 別表第2第1項第2号から第6号までに定める書類等 2 履歴事項全部証明書(法人の設立年月日が令和2年1月1日から同年3月31日までの間であること。) | {(B÷3)-A}÷(B÷3)×100 A:対象月の月間事業収入 B:対象月、対象月の前月、対象月の前々月の3か月間の事業収入の合計 |

3 事業収入を比較する2つの月の間に店舗・業容拡大を行っている場合 | 事業収入を比較する2つの月の間に店舗業容拡大を行っている場合であって、対象月の月間事業収入が、対象月を含む最近3か月間の平均月間事業収入と比較して20%以上減少している場合は、第7条の規定により、次の書類等の特例及び右の算定式及び申請情報の特例によることができる。 1 別表第2第1項で定める書類等 2 店舗業容拡大を行っていることが確認できる書類 | {(B÷3)-A}÷(B÷3)×100 A:対象月の月間事業収入 B:対象月、対象月の前月、対象月の前々月の3か月間の事業収入の合計 |

4 特定非営利活動法人及び公益法人等(法人税法別表第2に規定する公益法人等に該当する法人)の場合 | 申請者が特定非営利活動法人、公益法人等である場合は、第7条の規定により、次の書類等の特例及び右の算定式及び申請情報の特例によることができる。ただし、月次の収入を確認できない場合は、対象月の属する事業年度の直前の事業年度の月平均の年間収入と対象月の月間収入を比較することとする。 1 対象月の属する事業年度の直前の事業年度の年間収入がわかるもの(例えば、学校法人においては事業活動収支計算書、社会福祉法人においては事業活動計算書、公益財団法人・公益社団法人であれば正味財産増減計算書等の根拠法令等において作成が義務づけられている書類であり、収入がわかるもの又はこれに類するもの。) 2 対象月の月間収入がわかるもの(対象月の属する事業年度の年間収入がわかるものとして提出する書類の基礎となる書類を原則とする。ただし、当該書類を提出できないことについて相当の事由がある場合には、対象月の月間事業収入を記載した他の書類によることも認める。) 3 法人名義の振込先口座の通帳の写し 4 履歴事項証明書又は根拠法令に基づき公益法人等の設立について公的機関に認可等されていることがわかる書類等 5 その他町長が必要と認める書類 | {B-(A×12)}÷B×100 A:対象月の月間収入 B:対象月の属する事業年度の直前の事業年度の年間収入 ただし、A及びBの収入については、寄附金、補助金、助成金、金利等による収入等、株式会社等で営業外収益にあたる金額を除き、法人の事業活動によって得られた収入(国及び地方公共団体からの受託事業による収入を含む。)のみを対象とする。 |

備考

1 申請者が個人事業者等であり、別表第2第2項第1号ア及び同項第2号アの書類等について、確定申告期限の柔軟な取扱いについて(令和2年4月6日国税庁)に基づき、令和元年分の確定申告が完了していない場合又はその他相当の事由により提出できない場合は、平成30年分の確定申告書等の控で代替することができる。

(1) 平成31年1月から令和元年12月までの間に開業した場合

(2) 令和2年1月から同年3月の間に開業した場合

(3) 事業収入を比較する2つの月の間に店舗・業容拡大を行っている場合

3 個人事業者等が、2親等以内の親族からの経営者の交代であって、同業の事業の承継を行った場合は、同一の個人事業者等として取り扱うことができる。